2年

关键词 |

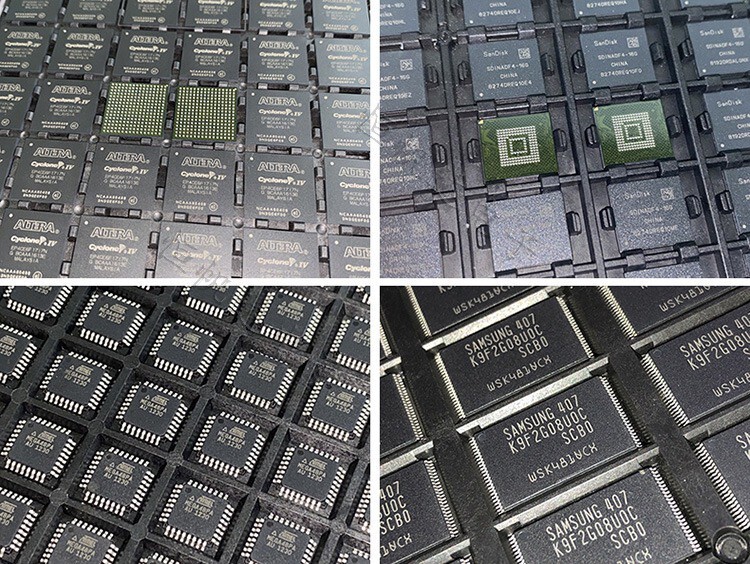

三星存储芯片,三星存储,存储芯片 |

面向地区 |

全国 |

台媒报道,对于三星减产存储芯片,业内预计,生产存储芯片时程约需三个月,三星减产为产业带来的正面效益预估在三至六个月后显现,即快可能在6月底见效,下半年起大厂库存消耗速度将加快,促使半导体整体产业状况改善。多家韩国券商认为,三星库存将在本季触顶,预计营收将从第三季度开始明显改善。

在客户持续修正库存的产业阴霾下,存储各大厂2023年第1季营运亏损的压力不减反增,跌价损失及库存去化问题将延续至第2季

业界认为,三星日前转变态度宣布减产,反映出原厂不堪持续损失的压力,虽然下游系统业者的库存水位逐步降低,但市场气氛并未回到正常拉货的步调,在第3季传统旺季拉货启动前,上游原厂将力挽狂澜避免降价赔售的状况进一步恶化。

南亚科也认为,以库存状况来看,预料第1季可能是高点,在需求和供应端出现适度改善,将有利于库存逐步去化,南亚科总经理李培瑛指出,由于现货市场的价格波动反应快速,比合约市场更早发生,现货价格下滑或是上涨都会提前反应,第2季现货市场价格能否止稳,将是原厂减产效应的观察指标。

从2023年4月现货价格表现来看,DRAM报价跌幅已明显收敛,各项规格的单月跌幅均缩小至5%以内。由于外界预期三星减产项目将锁定主流DDR4产品,故相较于3月DDR4 8Gb及16Gb跌幅约达到7~8%,4月DDR4 16Gb微幅下滑1~2%,DDR4 8Gb(512M*16)跌幅不到1%,仅DDR3 4GB仍下滑近4%,但较3月逾6%跌幅也有趋缓。

受到上游原厂的价格止血动作频频,中国业界指出,近期部分存储价格出现拉涨现象,现货价格颇有提前止稳的现象,故第2季存储合约价跌幅可望持续缩小。

据传2023年第1季困扰业者的库存问题,正在缓慢地获得解决,其实在三星之前,美光早从2022年第3季就启动减产,SK海力士2022年第4季跟进减产,三星则是在2023年4月初,才松口进行人为减产。

界认为考虑晶圆投入到芯片产出,通常约需3个多月,推估减产效应有望于2023年第2季后显现。一般而言,随着DRAM业者相继宣布减产,价格谈判能力有望获得提升。DRAM龙头三星的表态,无疑是市况可能改变的一大关键。

DRAM市场约从2012年起,形成三星、SK海力士与美光三大业者的寡占局面,并且已持续10余年,DRAM业者其实经历了一段繁荣期。南韩业界多认为,随着DRAM三大厂相继减产,市场供需将逐渐恢复平衡,随着人工智能(AI)、自驾领域的需求激增,快将从2024年起,DRAM有望开始迎接下个黄金10年。